Записи из категории: «Налоговая»

СОБРАЛИСЬ В ОТПУСК? ОПЛАТИТЕ НАЛОГИ!

В период летних отпусков многие стремятся вылететь за границу, но иногда неуплаченные в срок налоги могут испортить отпуск из-за наложения судебными приставами ограничения выезда за пределы Российской Федерации. Такое ограничения действуют в отношении лиц, чья задолженность по налогам превышает 30 тысяч рублей.

Предлагаем гражданам проверить свои налоговые обязательства и оплатить имеющуюся задолженность. Нетрудно предположить, что никому не хочется омрачить приятное предвкушение от приближающегося времяпрепровождения на отдыхе, столкнувшись в аэропорту с неприятной ситуацией запрета на вылет из-за налоговых долгов, что изначально испортит общее впечатление об отпуске!

Заранее проверить, есть или нет задолженность перед бюджетом, очень просто. Для этого достаточно обратиться в налоговую инспекцию или воспользоваться сервисом «Личный кабинет налогоплательщика для физических лиц». С его помощью можно контролировать задолженность, а при ее наличии сформировать и распечатать платежный документ либо оплатить задолженность в онлайн режиме.

Если налогоплательщик не зарегистрирован в Личном кабинете, то уплатить задолженность можно с помощью другого сервиса на сайте ФНС России — «Заплати налоги», который также позволяет сформировать платежные документы и произвести онлайн — оплату. Также можно узнать задолженность по имущественным налогам через Портал госуслуг (www.gosuslugi.ru).

В налоговых уведомлениях за 2017 год произойдут изменения

Граждане, имеющие в собственности дома, квартиры, автомобили или земельные участки, в 2018 году получат налоговые уведомления за 2017 год по новой форме

В налоговом уведомлении впервые будет включён налог на доходы физических лиц за 2016 и 2017 годы. Он применяется для доходов, по которым налоговым агентом не был удержан НДФЛ, а сведения были представлены в порядке, установленном п. 5ст. 226и п. 14ст. 226.1 Налогового кодекса РФ.

Для «льготных» категорий налогоплательщиков (пенсионеры и приравненные к ним лица, инвалиды I и II групп, инвалиды с детства, ветераны Великой Отечественной войны, ветераны и инвалиды боевых действий, Герои Советского Союза, Российской Федерации и т.д.).будет применён вычет при расчете земельного налога, уменьшающий его на величину кадастровой стоимости 600 кв. м по одному участку (п. 5ст. 391 НК РФ). Если ранее гражданин, имеющий право на вычет, пользовался льготами, то для его применения не нужно дополнительно обращаться в налоговую инспекцию.

Коэффициент при расчете налога на имущества исходя из кадастровой стоимости возрастет с 0,4 до 0,6 (п. 8ст. 408 НК РФ).

Владельцам легковых автомобилей средней стоимостью от 3 млн руб.транспортный налог за 2017 год будет исчислен с повышающими коэффициентами от 1,1 до 3 (ст. 362 НК РФ).

В налоговом уведомлении будет отображен перерасчет налога и суммы к доплате или к уменьшению. В таких случаях налоговое уведомление придет с заполненной графой «Сумма к доплате (+), к уменьшению (-) (руб.)». Также в уведомлении появилась графа «Сумма ранее исчисленного налога (руб.)».

Некоторые налоговые ставки и льготы были изменены региональными и муниципальными нормативными актами. С этими данными можно ознакомиться в разделе«Справочная информация о ставках и льготах по имущественным налогам»на сайте www.nalog.ru.

Налоговые уведомления граждане получат не позднее 30 дней до наступления срока уплаты налога.

Пользователямсервиса «Личный кабинет для физических лиц» уведомление будет передано в электронной форме через личный кабинет налогоплательщика.

Указанные в уведомлениях налоги необходимо оплатить не позднее 3 декабря 2018 года в соответствии с приложенными к ним платежными документами.

Задолженность физических лиц по имущественным налогам составляет более 43 млн. рублей

Срок уплаты имущественных налогов за 2016 год истек 1 декабря 2017 года. Но не все граждане исполнили свой гражданский долг.

На территории, подведомственной Инспекции (г. Ржев, Ржевский, Зубцовский, Старицкий и Оленинский районы), числится около 60 тысяч плательщиков имущественных налогов, из них одна треть не исполнили обязанность по уплате налогов на сумму более 43 млн. рублей.

После истечения срока уплаты налоговая инспекция направляет должнику требование об уплате задолженности, которую необходимо уплатить в срок, указанный в требовании. По истечении указанного срока налоговыми органами применяются принудительные меры взыскания задолженности в судебном порядке.

Для получения судебных документов за период с начала 2018 года в судебные органы уже направлено материалов на сумму порядка25 млн. рублей в отношении более 500 налогоплательщиков.

После получения вступившего в силу судебного акта налоговый орган направляет его на исполнение в организацию или иному лицу, выплачивающему должнику заработную плату, пенсию, стипендию и иные периодические платежи.

Обращаем внимание, что с 2017 года налоговым органам добавлена возможность самостоятельного направления исполнительного документа на счета налогоплательщиков, находящиеся в банках и кредитных организациях. В случае имеющихся открытых счетов для погашения обязательств по кредитным договорам, Инспекция направляет исполнительные документы и на такие счета.

При отсутствии источника дохода и открытых счетов в банках и кредитных организациях, судебный акт направляется на исполнение в Федеральную службу судебных приставов для взыскания задолженности за счет имущества должника с одновременным ходатайством о наложении ареста на имущество и временном ограничении на выезд должника за пределы территории РФ.

Оперативно оплатить налоги можно с помощью сервиса «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России. Сервис позволяет получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, об объектах движимого и недвижимого имущества, оплачивать налоговую задолженность, обращаться в налоговые органы без личного визита в налоговую инспекцию и многое другое.

Рекомендуем гражданам, имеющим задолженность по налогам, не дожидаться судебных решений, а оплатить задолженность самостоятельно!

Страховые взносы, исчисленные с доходов, превышающих 300 000 рублей, необходимо уплатить не позднее 2 июля

Не позднее 2 июля 2018 года (с учетом переноса) индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, должны уплатить страховые взносы на обязательное пенсионное страхование за 2017 год в размере 1,0 процента с суммы дохода плательщика, превышающего 300 000 рублей (дополнительный взнос).

Максимальная величина дополнительного взноса за 2017 год составляет 163 800 рублей.

При этом в целях исчисления дополнительного взноса доход учитывается в соответствии с пунктом 9 статьи 430 Налогового кодекса Российской Федерации.

При применении плательщиком страховых взносов более одного режима налогообложения, информация о суммах полученного дохода суммируется.

Электронный сервис на сайте ФНС России «Калькулятор расчета страховых взносов» поможет рассчитать сумму страховых взносов на обязательное пенсионное страхование, подлежащую уплате, в размере 1,0 процента исходя из суммы дохода, превышающего 300 000 рублей.

Платежи по системе «ПЛАТОН» уменьшают транспортный налог

Статьёй 361.1 Налогового кодекса РФ предусмотрены налоговые льготы по уплате транспортного налога для физических лиц в отношении каждого транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре транспортных средств системы взимания платы («ПЛАТОН»).

Такие транспортные средства начиная с 2015 года:

— освобождаются от налогообложения — если сумма платы по системе «ПЛАТОН» превышает или равна сумме исчисленного транспортного налога;

— если же внесенная по системе «ПЛАТОН» плата меньше суммы налога, то предоставляется налоговый вычет, то есть транспортный налог уменьшается на сумму платы.

Чтобы воспользоваться льготой, необходимо представить в налоговый орган по своему выбору соответствующее заявление любым удобным способом: через интернет сервис ФНС России «Личный кабинет налогоплательщика для физических лиц», почтовым сообщением, обратившись лично в любую налоговую инспекцию.

С 2018 года владельцы транспортных средств, вносящие плату по системе «ПЛАТОН», к заявлению о предоставлении льготы по транспортному налогу могут не прикладывать документы-основания. Сведения о внесенной налогоплательщиком сумме платы налоговый орган получит от оператора, обеспечивающего функционирование системы взимания платы. Если заявление о предоставлении указанной налоговой льготы на соответствующее транспортное средство ранее направлялось в налоговый орган, повторно представлять такое заявление не требуется.

Страховые взносы, исчисленные с доходов, превышающих 300 000 рублей, необходимо уплатить не позднее 2 июля

Не позднее 2 июля 2018 года (с учетом переноса) индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, должны уплатить страховые взносы на обязательное пенсионное страхование за 2017 год в размере 1,0 процента с суммы дохода плательщика, превышающего 300 000 рублей (дополнительный взнос).

Максимальная величина дополнительного взноса за 2017 год составляет 163 800 рублей.

При этом в целях исчисления дополнительного взноса доход учитывается в соответствии с пунктом 9 статьи 430 Налогового кодекса Российской Федерации.

При применении плательщиком страховых взносов более одного режима налогообложения, информация о суммах полученного дохода суммируется.

Электронный сервис на сайте ФНС России «Калькулятор расчета страховых взносов» поможет рассчитать сумму страховых взносов на обязательное пенсионное страхование, подлежащую уплате, в размере 1,0 процента исходя из суммы дохода, превышающего 300 000 рублей.

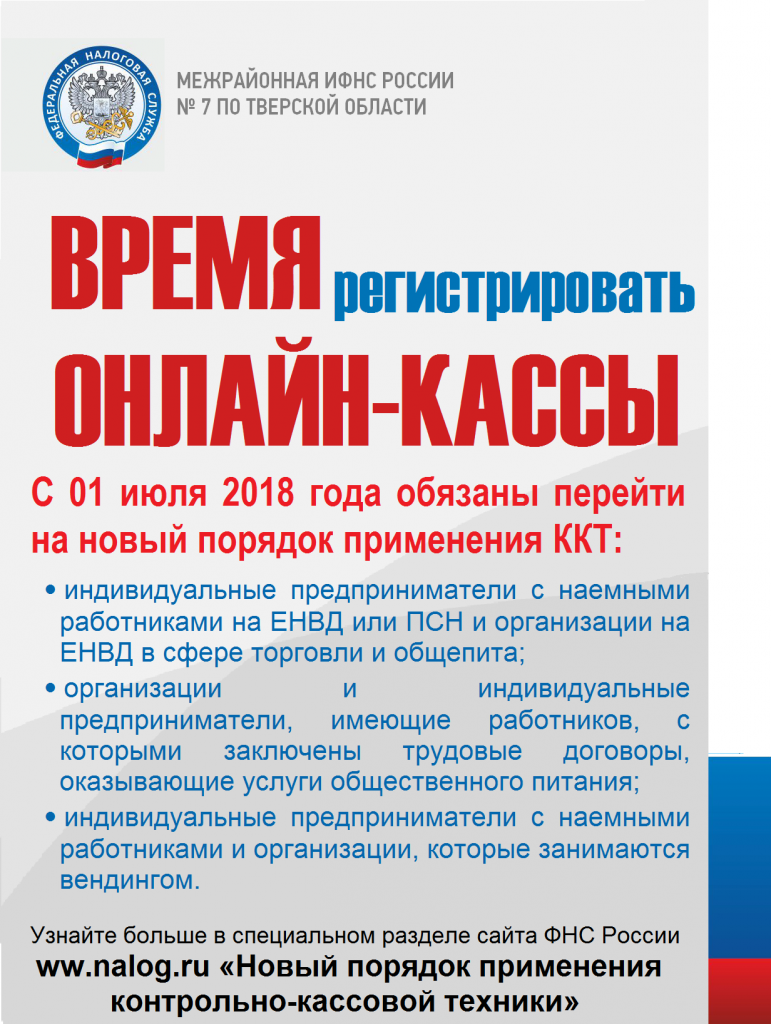

С 1 июля онлайн-кассы будут применяться в торговле и общепите

После 1 июля 2018 года использовать онлайн-кассы будут должны те налогоплательщики, у которых ранее отсутствовала обязанность по применению ККТ.

Таким образом, с 1 июля на новый порядок применения ККТ обязаны перейти:

— индивидуальные предприниматели с наемными работниками на ЕНВД или ПСН и организации на ЕНВД в сфере торговли и общепита;

— организации и индивидуальные предприниматели, имеющие работников, с которыми заключены трудовые договоры, оказывающие услуги общественного питания;

— индивидуальные предприниматели с наемными работниками и организации, которые занимаются вендингом.

Предприниматели, принимающие участие во втором этапе кассовой реформы, смогут компенсировать свои затраты на приобретение касс, воспользовавшись правом на получение налогового вычета в сумме до 18 тысяч рублей за каждую единицу техники. Кроме того, по закону вернуть деньги разрешается не только за покупку самого кассового аппарата, но и за расходы на программное обеспечение и услуги по установке ККТ.

Для ИП на ЕНВД оформление вычета будет происходить на основании налоговой декларации, а для патентной системы – на основании уведомления. Его рекомендованная форма размещена на сайте ФНС.

Обращаем внимание, что индивидуальные предприниматели, применяющие ЕНВД или ПСН в сфере розничной торговли и (или) общепита и имеющие работников, вправе уменьшить сумму налога на сумму расходов в связи с приобретением ККТ при условии регистрации ККТ в налоговых органах до 1 июля 2018 года.